満期保険金を受け取れる保険に加入されている人の中には「保険金受取時に返戻率(支払った金額に対する受け取り金額の割合)が100%を超えているので損はしない」という人もいます。しかし実際にこの生命保険は問題点ないのでしょうか。何も問題ないように感じる人も多いかもしれませんが、少し違う角度から見てみると意外な事実が分かります。

生命保険料の決まり方

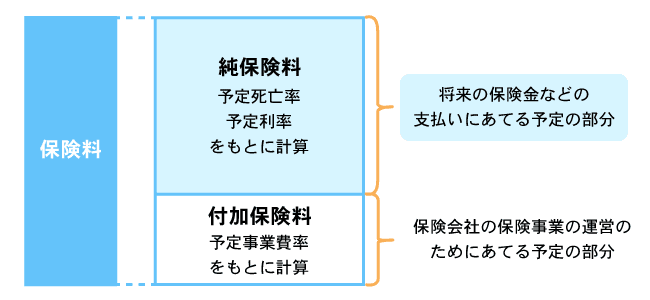

まずは生命保険料がどのように決まっているのかについて理解しておくことが必要です。保険料は「純保険料」「付加保険料」という2種類の保険料から成り立っています。

純保険料

純保険料とは、保険金に充てられるお金です。ちなみに保険加入者から見て支払ったお金を「保険料」、受け取るお金を「保険金」といいます。相互扶助の観点から見たら純保険料の考え方はとても単純なものです。純保険料をいくらにするかには「予定死亡率」と「予定利率」という指標が用いられます。

予定死亡率とは、事故(この場合は死亡)が発生する確率のことです。当然事故が頻繁に発生するようであれば保険料は高くなります。高齢者と若者の保険料が異なるのも事故発生確率が異なるためです。例えば、生命保険や医療保険であれば高齢者のほうが保険料は高くなりますが、自動車保険では若者のほうが保険料は高くなるのが一般的です。

保険会社は、契約者から支払われた保険料の一部を将来のために運用します。このとき「どれくらいの運用成績を見込めるか」というものが予定利率です。高い運用成績を見込めるのであれば、契約者から支払われる保険料を低く抑えることができます。逆に運用での利益をあまり見込めないようであれば契約者からの保険料を高くせざるを得ません。

付加保険料

付加保険料とは、保険会社の運営に充てられるお金です。保険会社を運用するためにさまざまな費用がかかります。例えば保険契約者の募集から審査、保険料徴収や保険金請求などを行うにしても人件費などがかかってくるのです。オフィスを構えていれば「家賃」「メンテナンス費用」などもかかってきます。ITシステムを構築していれば、それに対しても費用はかかってくるでしょう。

これらの費用は、すべて付加保険料として保険契約者が負担することになります。付加保険料をいくらにするのかについては「予定事業費率」という指標が用いられ、経費を低く抑えることができれば予定事業費率が下がり付加保険料を下げることが可能です。ただし、注意が必要なのは「付加保険料が安ければ良い」というわけではありません。

付加保険料が安いことは望ましいかもしれませんが「なぜその料金なのか」を考えることが必要です。例えば、付加保険料を低く抑える場合、「企業努力によるもの」「サービスを最低限にしたことによるもの」の2つが考えられます。前者は望ましいことですが、後者は人により評価は分かれるところでしょう。

一見魅力的に見える返戻率

2016年1月に日本銀行が「マイナス金利」を導入して以来、日本は超低金利時代に突入しています。利用者の観点では、住宅ローンなどの金利が下がることは喜ばしく感じますが、金融機関側からすれば運用利益が落ち込みかねないため戦々恐々としているでしょう。これは、生命保険会社も同様のはずです。先述したように生命保険会社は、契約者からの保険料の一部を運用に回しています。

その運用先には、債券や日本国債が含まれるため、金利が下がることにより運用による利益をあまり見込めなくなるのです。その結果、予定利率が下がります。予定利率が下がるということは「利用者が支払う保険料は上がり返戻率(支払った保険料に対する受け取る保険金の割合)は下がる」ということにつながってしまうのです。

このようなことが起こると保険は魅力的な商品ではなくなります。なぜなら運用する方法は保険だけではないからです。そこで保険会社はさまざまな方法で返戻率が高くなるように見える商品を開発しています。

貯蓄性保険の落とし穴

「学資保険」や「養老保険」は、保険でありながら貯蓄機能を備えている商品のため、これらの商品は一定の人気があります。事例として以下のような場合を考えてみましょう。

* 養老保険であれば満期保険金が受け取れるので損はしない。返戻率は105%を超えている

一見、どちらも返礼率が100%を超えているため何も問題なさそうですが、そこに“落とし穴”があります。なぜなら「時間」という考え方が抜けているからです。特に「複利」という考え方が抜けてしまっています。複利とは、「元本とその利息に対して利息が付く」というものです。この考え方を踏まえたうえでもう一度先の事例を確認してみましょう。

例えば上記の各払込期間が20年前後だった場合は、どうなるでしょうか。20年運用して利回りが2~5%では運用結果として見た場合、決して良いとはいえません。

外貨建て保険の落とし穴

利率の高いものとして人気があるのが外貨建て生命保険です。この保険は、外貨建てで保険料を払い込んで受け取るときに円に換えることが必要になります(外貨のまま受け取れるものもある)。よくありがちなセールストークは以下のようなものです。

「日本の金利は超低金利で預金していても利息はほとんど付きません。外貨であれば金利は〇%です。持っていればお金は増えていきます」

こちらも一見問題なさそうですが、ここにも“落とし穴”はあります。それは「為替」と「為替手数料」です。為替とは、例えば「1米ドル=103円」というように2国間の通貨交換比率を指し外貨に対し円の価値が上がれば「円高」、逆の場合を「円安」といいます。為替手数料とは、日本円を外貨に両替したり外貨を日本円に両替したりするときにかかる手数料のことです。

為替手数料は、外貨や金融機関により異なります。為替のことを考えると実はリスク(不確実性)が高い商品といえるでしょう。単純に考えて(為替手数料や税金のことを考慮から外して)、「円安になれば得」「円高になれば損」という構図です。しかし今後円安になるか円高になるかは誰にも分かりません。何十年も先の話であればなおさらです。

このうえ為替手数料がかかることを考えるとリスクが高い商品と言わざるを得ません。

保険は保険、資産運用は資産運用

ここまでで生命保険が資産運用とはその性質が少し異なることを理解できたのではないでしょうか。最後にお金を活用するにあたり一番大事なことを紹介します。

保険の原点は「掛け捨て」

「掛け捨て」というとなんだか損をしたような気分になる人もいるのではないでしょうか。おそらく「捨て」という言葉が原因かもしれませんが、本来の保険の存在意義を考えると掛け捨てなのです。保険の存在意義は、相互扶助になります。つまり「誰かが事故にあったときのためにみんなで少しずつお金を出し合って不遇な人を助けましょう」というものです。

ここに「捨てる」という概念はありません。誰かの役に立っているのです。そのため「損をしたとか儲かった」という考え方こそ捨てなければいけません。

お金を活用するにあたり一番大事なこと

生命保険の仕組みが年々複雑になってきていると感じるのは、本来の「保険」に「貯蓄」「資産運用」という要素が上乗せされていることが原因と考えられます。仕組みを複雑にすることで「数字上でなんとなく得をした感」が出ればその商品は人気化するのです。中には「損はしないけど、これでいいのか不安」という人も少なくありません。

よく考えるとおかしな話ですが、なぜこのようなことになるのでしょうか。問題は「仕組みを理解していない」ことにあります。大事なのは、保険の仕組みをしっかりと理解していることです。そのためにもあくまで保険は保険として役割をしっかりと理解したほうが賢明でしょう。逆にいえば資産運用は資産運用なのです。

資産運用についても、その仕組みをきちんと理解していることが大事なのはいうまでもありません。仕組みを理解することが一番損しないお金の活用の仕方なのではないでしょうか。